No mundo acelerado em que vivemos, a praticidade é um fator cada vez mais valorizado em todas as esferas da nossa vida.

O cartão de crédito oferece uma série de benefícios que vão além da sua praticidade: tem ampla aceitação em estabelecimentos físicos, facilidade de uso em compras online e claro, os programas de recompensas, cashback e descontos exclusivos.

Fato é que ele se tornou um aliado indispensável no cotidiano de muitas pessoas. Mas para obter o máximo dos benefícios que esse instrumento pode proporcionar, saber como escolher o melhor cartão de crédito é importante.

Neste artigo, falaremos sobre a praticidade do cartão de crédito e como ele se tornou uma solução versátil para as demandas financeiras do dia a dia. Discutiremos os benefícios que o tornam uma opção conveniente e listamos 7 dicas para te ajudar a escolher um bom cartão.

Sumário de Conteúdo

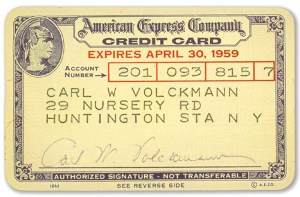

O primeiro cartão de crédito

O cartão de crédito como o conhecemos hoje surgiu nos Estados Unidos, na década de 1950.

A primeira empresa a emitir um cartão de crédito foi o Diners Club, fundado em 1950 por Frank McNamara, que teve a ideia de criar um cartão que permitisse aos clientes paguem suas contas sem necessidade de dinheiro ou cheque.

Em 1958, o Bank of America lançou o BankAmericard, que foi o primeiro cartão de crédito a ser emitido em grande escala e aceito em diversos estabelecimentos comerciais.

O BankAmericard se tornou tão popular que em 1976 foi renomeado para Visa, uma das maiores redes de cartões de crédito atualmente.

Outra importante rede de cartões de crédito, a Mastercard, foi criada em 1966, originalmente como “Master Charge: The Interbank Card”.

A ideia por trás da Mastercard era permitir que os clientes fizessem compras em qualquer estabelecimento que aceitasse o cartão, independentemente do banco emissor.

Hoje em dia, os cartões de crédito são amplamente utilizados em todo o mundo e oferecem uma ampla variedade de recursos e benefícios para seus usuários.

Principais vantagens do cartão de crédito

Usar o cartão de crédito pode trazer diversas vantagens tanto em termos de praticidade e segurança quanto em relação aos benefícios oferecidos pelos programas de recompensas.

Em termos de praticidade, o cartão de crédito é uma forma conveniente de pagamento que permite fazer compras em diversos estabelecimentos sem precisar levar dinheiro ou cheques.

Além disso, com a popularização do comércio eletrônico, o cartão de crédito se tornou ainda mais importante, permitindo que as pessoas façam compras online de forma rápida e fácil.

Outra vantagem importante é a segurança que ele oferece nas transações. Os cartões são protegidos por senhas e outras medidas de segurança, o que reduz o risco de fraudes e roubos de informações pessoais.

Os programas de recompensas como pontos e milhas talvez uma das vantagens mais populares e difundida. Alguns cartões também oferecem descontos em compras em determinados estabelecimentos ou outras vantagens, como acesso a salas VIP em aeroportos.

No entanto, é importante lembrar que o uso do cartão de crédito exige responsabilidade financeira por parte do consumidor.

É importante sempre acompanhar os gastos e manter o controle sobre as dívidas, para evitar a cobrança de juros e taxas que podem tornar o uso do cartão de crédito um problema financeiro.

Como escolher o melhor cartão de crédito?

Ao escolher um cartão de crédito, é essencial considerar uma variedade de aspectos, que vai desde a avaliação do seu perfil de consumo até a análise das taxas, programas de recompensas, aceitação e segurança.

A fim de ajuda-lo, listamos alguns pontos-chaves que devem ser levados em consideração na hora de fazer sua escolha:

1- Avalie suas necessidades e perfil de consumo:

- Analise seu estilo de vida e padrão de gastos para identificar quais benefícios e recursos são mais relevantes para você.

- Considere seus hábitos de compra, como frequência de compras online, viagens, compras em supermercados, entre outros, para escolher um cartão que ofereça vantagens específicas.

2 – Verifique as taxas e tarifas:

- Avalie as taxas de anuidade, juros rotativos, encargos por atraso no pagamento e outras tarifas associadas ao cartão.

- As taxas e juros cobrados pelos cartões de crédito variam bastante, dependendo do tipo de cartão, da instituição financeira e dos termos do contrato e não há um valor médio específico que se aplique a todos os cartões.

- Procure por cartões que ofereçam opções de isenção de anuidade ou benefícios que compensem essas taxas.

3 – Pesquise os programas de recompensas:

- Verifique se o cartão oferece um programa de recompensas alinhado aos seus interesses.

- Considere o acúmulo de pontos, a possibilidade de trocar por milhas aéreas, cashback ou descontos em estabelecimentos parceiros.

4 – Analise a aceitação do cartão:

- Verifique a aceitação do cartão em uma ampla rede de estabelecimentos, tanto nacionais quanto internacionais.

- Certifique-se de que ele seja aceito em locais relevantes para você, como lojas online preferidas e estabelecimentos frequentados.

5 – Considere o limite de crédito:

- Verifique qual é o limite de crédito oferecido pelo cartão e se ele atende às suas necessidades de consumo.

- Certifique-se de que o limite seja adequado à sua renda e às despesas que planeja realizar.

6 – Avalie a segurança e proteção oferecidas:

- Verifique as medidas de segurança implementadas pelo emissor do cartão, como sistemas de autenticação, monitoramento de transações suspeitas e proteção contra fraudes.

- Considere a disponibilidade de seguro para compras online, proteção contra perda ou roubo e serviços de atendimento ao cliente eficientes.

7 – Verifique os benefícios adicionais:

- Analise os benefícios extras oferecidos pelo cartão, como seguro de viagem, assistência médica, garantias estendidas, entre outros.

- Esses benefícios podem ser valiosos em determinadas situações e acrescentar valor ao cartão escolhido.

Lembre-se de que a escolha do cartão de crédito deve ser baseada nas suas necessidades pessoais e financeiras.

Cuidado necessários pra se manter seguro

Embora o cartão de crédito seja amplamente utilizado e ofereça inúmeras vantagens, é importante reconhecer que também existem alguns pontos à considerar.

Manter uma gestão financeira acompanhando de perto todos os gastos é imprescindível para evitar problemas com endividamento. Isso vai exigir um tanto de disciplina da sua parte.

Apesar dos avanços nos sistemas de segurança, ainda há riscos de fraude e roubo de dados no uso do cartão de crédito.

É fundamental tomar precauções, como proteger o número do cartão, verificar a segurança dos sites onde são realizadas as transações online e monitorar regularmente as faturas em busca de transações não autorizadas.

A dependência de sistemas eletrônicos e seus problemas técnicos são inconvenientes que vez ou outra podem acontecer.

E por mais que o cartão seja amplamente aceito como forma de pagamento ele não é obrigatório. Ainda há muitos estabelecimentos que optam por não usarem a maquininha.

No entanto, com uma abordagem consciente e disciplinada, é possível aproveitar as vantagens do cartão de crédito enquanto se evita as armadilhas financeiras associadas ao seu uso imprudente.

Não caia nessa armadilha

Um erro comum de muitas pessoas é a tendência de ver o limite do cartão como uma extensão de sua renda e isso não podia estar mais errado.

Essa mentalidade equivocada pode levar as pessoas a realizar compras impulsivas e além de suas possibilidades financeiras reais.

Tanto que a Pesquisa de Endividamento e Inadimplência do Consumidor feita pela CNC e divulgada no ultimo dia 4 apontou que o cartão de crédito ainda é o principal meio de endividamento das famílias brasileiras.

É importante lembrar que o limite de crédito concedido pela operadora do cartão não representa dinheiro que você possui, mas sim uma linha de crédito a ser utilizada e que cada compras realizada representa é uma obrigação futura de pagamento.

Você vai gostar: neste artigo falamos mais sobre os resultados da Pesquisa de Endividamento e Inadimplência do Consumidor (PEIC) mencionada anteriormente.

Conclusão

Em conclusão, o cartão de crédito pode ser uma excelente ferramenta para realizar compras com mais praticidade e segurança, além de oferecer diversos benefícios e programas de recompensas para os usuários.

No entanto, é preciso ter cuidado para não cair em armadilhas do consumo e acabar se endividando.

Por isso, é importante escolher um cartão de crédito com sabedoria, considerando suas necessidades e perfil de consumo, além de estar sempre atento às taxas, condições e limites de crédito oferecidos pela operadora.

Com as dicas apresentadas neste artigo, esperamos que você se sinta mais confiante e consiga escolher o melhor cartão de crédito e aproveitar ao máximo seus benefícios, sem comprometer suas finanças pessoais.