A busca por ganhos fáceis tem, ao longo dos séculos, atraído tanto investidores ávidos por lucros quanto golpistas astutos, desencadeando eventos catastróficos que moldaram o curso da economia mundial.

Ao longo dos séculos, a história tem sido marcada por esquemas elaborados de estelionato, bolhas especulativas e fraudes contábeis que levaram à ruína financeira de muitos.

Este artigo é um convite a uma viagem através de 7 dos maiores golpes financeiros já registrados. Cada um desses episódios é mais do que uma simples transação ilícita; são contos de trapaças que transcendem fronteiras e épocas.

Sumário de Conteúdo

Os maiores golpes financeiros da história

O esquema Ponzi de Bernard Madoff

Criador Chattanooga Endeavors, Inc. (CEi) Crédito: AP Photo/Jason DeCrow

Detalhes da Licença de Uso

O Esquema Ponzi de Bernard Madoff foi uma das maiores fraudes financeiras da história, perpetrada pelo investidor e ex-presidente do NASDAQ (Bolsa de Valores Eletrônica dos Estados Unidos) Bernard Madoff.

O esquema foi descoberto em dezembro de 2008 e causou enormes perdas financeiras a milhares de investidores ao redor do mundo.

O que ele fez e como fez

Bernard Madoff operava um fundo de investimento chamado “Bernard L. Madoff Investment Securities LLC.”

Ele atraiu investidores prometendo retornos consistentemente altos e estáveis, mesmo em momentos de crise financeira.

Madoff alegava utilizar uma estratégia de investimento secreta e bem-sucedida.

No entanto, ao invés de investir o dinheiro dos clientes em ativos reais, Madoff simplesmente usava o dinheiro dos novos investidores para pagar os retornos aos investidores mais antigos.

Essa estrutura de pagamento é a característica central de um esquema Ponzi, também conhecido como pirâmide financeira, que se baseia na captação contínua de novos investidores para manter o esquema funcionando.

Quantas vítimas foram lesadas e o montante roubado

O esquema de Ponzi de Bernard Madoff afetou milhares de investidores em todo o mundo, de pessoa física a fundos de pensão, instituições de caridade e grandes empresas.

Estima-se que as perdas totais ultrapassaram US$ 65 bilhões. Muitas pessoas perderam suas economias de uma vida inteira, e várias instituições de caridade foram gravemente prejudicadas.

Como ele foi pego

Em 11 de dezembro de 2008, Bernard Madoff foi preso após admitir a seus filhos que seu fundo de investimento era na verdade um esquema Ponzi.

Ele confessou que não havia investimentos reais e que usava o dinheiro dos novos investidores para pagar aos investidores antigos.

Após a confissão, os filhos de Madoff informaram as autoridades, e ele foi preso em Nova York no dia seguinte. Ele foi acusado de fraude e outros crimes financeiros.

Em junho de 2009, Madoff foi condenado a 150 anos de prisão por sua participação na maior pirâmide financeira da história.

O caso Madoff expôs falhas nos mecanismos de supervisão e regulamentação financeira, levando a reformas no sistema financeiro dos Estados Unidos para tentar evitar esquemas semelhantes no futuro.

O episódio serviu como um alerta para investidores sobre a importância de verificar a legitimidade e a transparência dos investimentos e ressaltou a necessidade de maior diligência ao tomar decisões financeiras.

O caso Enron

O caso Enron Corporation ocorreu em 2001. A Enron era uma empresa americana de energia, fundada em 1985, que se tornou uma das principais companhias de energia do mundo. No entanto, por trás do sucesso aparente, a empresa estava envolvida em um esquema financeiro complexo e fraudulento.

O esquema da Enron

A fraude da Enron envolveu práticas contábeis fraudulentas e a manipulação de informações financeiras para esconder dívidas e prejuízos da empresa.

Para isso, a Enron criou diversas entidades subsidiárias e parcerias, conhecidas como “Special Purpose Entities” (SPEs), que eram controladas por executivos da própria empresa.

Essas SPEs foram usadas para transferir dívidas e ativos da Enron, de forma a retirá-los do balanço patrimonial da empresa principal, mascarando suas perdas financeiras. Dessa forma, a Enron conseguia apresentar uma aparência de lucratividade e crescimento contínuo para os investidores e o público em geral.

Além disso, a Enron manipulava os preços de energia e commodities, criando escassez artificial para aumentar os preços e lucrar com a diferença.

Essas práticas ilegais levaram a empresa a ganhar dinheiro de forma desonesta, inflando seu valor de mercado e enganando acionistas, investidores e analistas do mercado financeiro.

Consequências e vítimas

Em dezembro de 2001, a fraude financeira da Enron foi exposta e a empresa declarou falência. Milhares de investidores perderam suas economias, muitos funcionários perderam seus empregos e suas aposentadorias foram afetadas.

A falência da Enron também levou ao colapso da empresa de auditoria Arthur Andersen, que havia sido responsável por auditar os livros contábeis da Enron.

A Arthur Andersen foi acusada de destruir documentos relacionados à auditoria da Enron para encobrir a fraude, o que resultou na sua dissolução e expulsão do mercado de auditoria.

A descoberta e as consequências legais

A fraude da Enron foi descoberta por meio de uma investigação jornalística realizada pelo jornal “The Wall Street Journal”, que levantou suspeitas sobre as práticas contábeis questionáveis da empresa.

As investigações conduzidas pelo governo dos Estados Unidos revelaram a extensão da fraude financeira da Enron, levando à acusação e condenação de alguns executivos-chave da empresa, incluindo o CEO Jeffrey Skilling e o presidente Kenneth Lay.

Em maio de 2006, Skilling e Lay foram considerados culpados de conspiração, fraude e outros crimes relacionados à fraude da Enron.

No entanto, antes da sentença ser proferida, Lay faleceu em julho de 2006. Skilling foi condenado a 24 anos de prisão, mas, em 2013, sua sentença foi reduzida para 14 anos.

A fraude também levou a mudanças significativas nas leis e regulamentações contábeis e financeiras nos Estados Unidos para evitar fraudes semelhantes no futuro.

A fraude de Charles Ponzi

A fraude de Charles Ponzi, também conhecida como Esquema Ponzi, foi uma das fraudes financeiras mais famosas da história.

Foi concebida e executada por Charles Ponzi, um imigrante italiano que viveu nos Estados Unidos durante o início do século XX.

O que Charles Ponzi fez

Em 1919, Charles Ponzi fundou a Securities Exchange Company, prometendo retornos de investimento astronômicos aos investidores em um curto período de tempo.

Ele afirmava que poderia obter lucros consideráveis através da compra de cupons postais internacionais e revendê-los em um preço mais elevado.

Como ele fez

O esquema consistia em atrair novos investidores para financiar os retornos prometidos aos investidores anteriores.

Em vez de investir o dinheiro em cupons postais, Ponzi usava o dinheiro dos novos investidores para pagar os retornos exorbitantes aos investidores mais antigos.

Essa abordagem criou uma falsa sensação de lucratividade e atraiu um grande número de investidores esperançosos prometendo retornos de até 50% em apenas 45 dias de investimento.

Milhares de pessoas foram seduzidas pelas promessas tentadoras de enriquecimento rápido e investiram suas economias no esquema.

Quanto ele roubou:

Estima-se que Charles Ponzi arrecadou cerca de 20 milhões de dólares durante o auge de sua fraude.

No entanto, ele nunca investiu o dinheiro conforme prometido e, em vez disso, simplesmente usava o dinheiro dos novos investidores para pagar os rendimentos aos investidores anteriores.

Como conseguiram pegá-lo

O esquema de Ponzi continuou crescendo, mas ele não conseguia mais atrair novos investidores em número suficiente para sustentar os pagamentos aos investidores anteriores.

Eventualmente, o esquema entrou em colapso em agosto de 1920, quando alguns jornalistas investigativos expuseram a fraude e revelaram a insustentabilidade do modelo de negócio de Ponzi.

Após a exposição da fraude, Charles Ponzi foi preso e acusado de várias acusações criminais, incluindo fraude postal. Ele foi condenado a mais de 14 anos de prisão por suas atividades fraudulentas.

Depois de cumprir sua pena, ele foi deportado para a Itália, onde tentou outros empreendimentos, mas não obteve sucesso. Charles Ponzi morreu em 1949, no Rio de Janeiro, deixando para trás um legado infame e um esquema que leva seu nome até hoje.

O termo “Esquema Ponzi” é usado para descrever qualquer esquema fraudulento semelhante em que os retornos prometidos aos investidores são pagos com o dinheiro dos novos investidores, em vez de serem gerados por atividades legítimas de investimento.

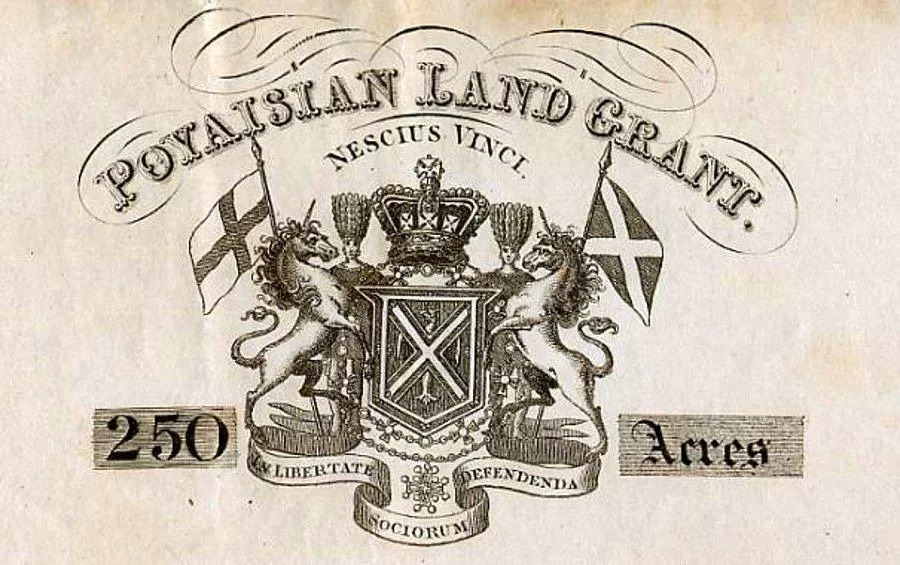

Gregor MacGregor e o país de mentira

Gregor MacGregor foi um notório aventureiro escocês do século XIX que ficou famoso por emitir títulos de um um país que não existia.

Ele nasceu em 24 de dezembro de 1786 em Glengyle, Escócia, e se tornou uma figura carismática e persuasiva, habilidades que ele usou para enganar pessoas em todo o mundo.

O golpe da Poyais

Em 1822, Gregor MacGregor afirmou ser um príncipe escocês e líder de um país chamado Poyais, supostamente localizado na América

Central, na região que hoje é conhecida como Honduras e Belize.

Ele espalhou informações sobre Poyais, descrevendo-o como um paraíso tropical com vastas oportunidades econômicas e riquezas naturais.

Com uma propaganda enganosa e cheia de promessas, MacGregor emitiu títulos e ações para financiar a colonização de Poyais, atraindo centenas de investidores ávidos por participar do suposto boom econômico do país.

Ele alegava que Poyais estava repleta de riquezas, o que atraiu ainda mais investidores.

O desastre da colonização de Poyais

Com base nas falsas informações de MacGregor, centenas de pessoas investiram suas economias em Poyais e até venderam propriedades e bens para financiar a empreitada.

Ele promoveu a venda de terras em Poyais e chegou até a emitir títulos de dívida do governo do país inexistente.

Em 1823, vários desses “investidores” incluindo famílias inteiras, embarcaram em navios rumo ao suposto paraíso de Poyais, mas, ao chegarem ao local, encontraram apenas uma área hostil e selvagem, sem nenhuma das promessas de MacGregor.

Estima-se que entre 200 e 300 pessoas tenham sido vítimas do golpe de Gregor MacGregor.

Muitos perderam suas economias e propriedades, e alguns até perderam a vida ao tentar colonizar o inexistente país de Poyais e os poucos que conseguiram voltar pra casa, estavam simplesmente arruinados.

Como Gregor MacGregor foi descoberto

O golpe de MacGregor começou a ser desmascarado quando os sobreviventes da colonização de Poyais retornaram e compartilharam suas experiências desastrosas.

A imprensa e autoridades começaram a investigar as alegações e descobriram que Poyais não passava de uma invenção de MacGregor.

Ele foi posteriormente processado pelas autoridades britânicas, mas conseguiu escapar da prisão e fugir para a França, onde continuou aplicando golpes financeiros por algum tempo.

Gregor MacGregor viveu o resto de sua vida em relativa obscuridade, morrendo em Caracas, Venezuela, em 4 de dezembro de 1845.

A história de Gregor MacGregor e seu golpe de Poyais é um exemplo clássico de como a persuasão e a manipulação podem levar a pessoas a acreditar em promessas vazias e investir em esquemas fraudulentos, resultando em prejuízos financeiros devastadores.

O Escândalo da WorldCom

A WorldCom era uma empresa de telecomunicações que, na época, era uma das principais provedoras de serviços de telefonia e internet no país.

O escândalo envolveu, como no caso Enron, a manipulação das demonstrações financeiras da WorldCom para esconder grandes perdas e inflar os lucros da empresa, dando uma imagem enganosa de sua saúde financeira aos investidores e ao público.

Como aconteceu

Entre os anos de 1999 e 2002, os executivos da WorldCom utilizaram práticas contábeis fraudulentas para inflar os lucros e esconder bilhões de dólares em despesas da empresa.

Essas despesas eram relacionadas principalmente a aquisições de outras empresas e custos de manutenção de ativos, que deveriam ter sido contabilizadas adequadamente nas demonstrações financeiras.

No entanto, em vez de contabilizar esses custos corretamente, os executivos da WorldCom os transferiam para contas de ativos diferidos (intangíveis), que não apareciam como despesas nos resultados da empresa.

Isso fez com que os lucros da empresa parecessem maiores do que realmente eram.

Prejuízo estimado

O escândalo da WorldCom afetou não apenas os investidores da empresa, mas também funcionários, fornecedores e muitas outras partes interessadas que dependiam dela.

Quando o escândalo veio à tona em 2002, a WorldCom declarou falência, tornando-se a maior falência corporativa da história dos EUA naquela época.

Estima-se que as perdas relacionadas ao escândalo da WorldCom tenham ultrapassado US$ 11 bilhões em fundos desviados.

Como conseguiram pegar os responsáveis

O esquema de fraude foi descoberto por Cynthia Cooper, vice-presidente de auditoria interna da WorldCom, que notou transações financeiras suspeitas em suas investigações de rotina.

Ela e sua equipe aprofundaram as investigações e encontraram evidências significativas de irregularidades contábeis.

Após obter provas concretas, a empresa comunicou o esquema de fraude às autoridades e contratou advogados e contadores para conduzir uma investigação independente.

A Securities and Exchange Commission (SEC) e o Departamento de Justiça dos EUA também iniciaram suas próprias investigações.

Com base nas evidências coletadas, os responsáveis pelo esquema de fraude, incluindo os principais executivos da WorldCom, foram acusados e processados criminalmente.

Alguns executivos foram condenados a prisão e outros a multas significativas. A empresa também foi obrigada a pagar multas e indenizações às vítimas do escândalo.

O escândalo do Boi Gordo

As Fazendas Reunidas Boi Gordo foi uma empresa brasileira que atuava no mercado de investimentos, especificamente na pecuária, prometendo altos retornos financeiros para os investidores.

O caso ficou conhecido como o “Escândalo Boi Gordo” e é considerado um dos maiores esquemas de pirâmide da história do Brasil.

O que foi o “Escândalo Boi Gordo”

Ocorreu na década de 1990 e início dos anos 2000 quando a empresa Fazendas Reunidas Boi Gordo, liderada por seu fundador e presidente, o pecuarista e empresário Geraldo de Azevedo Filho, oferecia aos investidores a oportunidade de adquirir cotas de fazendas de gado e receber lucros garantidos com a venda dos animais.

O esquema funcionava com a captação de recursos dos investidores, que eram atraídos pela promessa de altos retornos financeiros em um curto período de tempo.

Esses recursos eram utilizados para pagar os investidores mais antigos e, assim, criar a ilusão de que o negócio era rentável e seguro.

Como aconteceu o golpe

O modelo de negócio da Boi Gordo era baseado em um esquema de pirâmide, onde os lucros dos novos investidores eram usados para pagar os antigos, sem que houvesse uma atividade econômica real sustentando os ganhos.

Esse tipo de esquema é insustentável a longo prazo, pois, eventualmente, o número de novos investidores diminui e o esquema entra em colapso.

O golpe aconteceu quando o esquema de pirâmide não conseguiu atrair novos investidores em número suficiente para pagar os rendimentos prometidos aos investidores antigos.

A empresa acumulou uma dívida significativa com os investidores e não tinha recursos para honrar seus compromissos.

Vítimas lesadas e quanto foi roubado

Cerca de 32 mil pessoas foram lesados pelo esquema da Boi Gordo, incluindo pessoas físicas e jurídicas que acreditaram na promessa de altos lucros com o investimento em gado.

Estima-se que o prejuízo total causado pelo esquema esteja na casa dos 6 bilhões de reais.

Esquema descoberto

O esquema da Boi Gordo foi descoberto em meados dos anos 2000, quando o volume de pagamentos atrasados aos investidores começou a aumentar significativamente.

Muitos investidores começaram a questionar a solidez da empresa e suas promessas de lucros.

Com a pressão dos investidores, a empresa entrou em colapso em 2004. Geraldo de Azevedo Filho, o fundador e presidente da Boi Gordo, foi preso pela Polícia Federal em 2006, acusado de estelionato e outros crimes financeiros.

Ele foi condenado e cumpriu pena de prisão por seu envolvimento no esquema de pirâmide.

O “Escândalo Boi Gordo” deixou um legado de prejuízos financeiros e frustrações para milhares de investidores que acreditaram nas promessas de lucros fáceis.

Esse caso serve como um alerta para a importância de investigar cuidadosamente qualquer oportunidade de investimento e evitar esquemas que prometem retornos garantidos e muito acima do mercado financeiro tradicional.

Artur Virgilio e o maior golpe do século

O golpe de Artur Virgilio Alves Reis ficou conhecido como “O Maior Golpe do Século” e ocorreu em 1925, na cidade do Rio de Janeiro.

Alves Reis foi um habilidoso falsificador e estelionatário português que orquestrou um esquema elaborado para imprimir dinheiro falsificado e colocá-lo em circulação, enganando o sistema financeiro e prejudicando diversas vítimas.

Como aconteceu o golpe

Artur Reis planejou meticulosamente o golpe durante meses. Ele falsificou uma grande quantidade de moeda portuguesa e

brasileira, incluindo contos de réis, que eram a moeda oficial do Brasil na época.

Para dar credibilidade ao esquema, ele contratou especialistas gráficos para produzirem notas de alta qualidade, quase idênticas às verdadeiras.

O golpe de Artur Reis afetou muitas pessoas, tanto comerciantes quanto cidadãos comuns, que aceitavam as notas falsificadas como pagamento.

Além disso, instituições financeiras também foram prejudicadas, pois depositavam as notas falsas em suas reservas, acreditando que eram legítimas.

O valor roubado:

O valor exato roubado pelo golpe de Artur Reis é incerto, mas estima-se que foi algo em torno de 3% do PIB de Portugal na época, ou seja, uma quantia muito significativa.

Para se ter uma ideia, em um comparativo direto, os 85 bilhões de dólares que Bernie Madoff surrupiou não chegava a 1% do PIB americano.

Por isso que os crimes financeiros cometidos pelo português é considerado o maior de todos os tempos.

Como ele foi pego

Alves Reis conseguiu enganar a polícia e as autoridades por algum tempo, mas o esquema eventualmente foi descoberto.

Em 1925, um operador de câmbio desconfiou de algumas notas que estavam sendo trocadas e notificou as autoridades. Isso levou a uma investigação mais aprofundada, que revelou a extensão do esquema de falsificação.

Artur Reis foi preso em 1925, e parte de seu dinheiro foi apreendida. Ele foi julgado, condenado por seus crimes e acabou sendo extraditado para Portugal, onde enfrentou mais julgamentos e condenações por suas atividades fraudulentas.

O golpe de Artur Reis deixou uma lição sobre a importância de garantir a segurança das moedas e notas em circulação, levando a um aprimoramento nas técnicas de segurança e prevenção de falsificação por parte das instituições financeiras e governos.

O golpe tá ai!

Os grandes golpes financeiros geralmente têm algumas características em comum que são interessantes de serem observadas.

Essas características podem ajudar a identificar possíveis esquemas fraudulentos e proteger-se contra fraudes financeiras.

Alguns dos principais aspectos comuns encontrados nos crimes financeiros são:

Promessas de Retornos Altos e Rápidos

- Os golpistas costumam atrair investidores prometendo retornos excepcionalmente altos em um curto período.

- Essas promessas são usadas para criar um senso de urgência e fazer com que as pessoas se sintam tentadas a investir rapidamente, sem questionar a legitimidade do esquema.

Falta de Transparência e Informações Detalhadas

- Os golpistas geralmente evitam fornecer informações detalhadas sobre como o investimento funciona ou como os lucros são gerados.

- Eles podem usar termos complicados ou vagos para encobrir a falta de informações concretas.

Esquema de Pirâmide ou Esquema Ponzi

- Muitos golpes financeiros seguem a estrutura de um esquema de pirâmide ou esquema Ponzi.

- Eles dependem do recrutamento contínuo de novos investidores para pagar aos investidores antigos, em vez de gerar lucros reais por meio de investimentos legítimos.

Pressão para Investir Rapidamente

- Os golpistas frequentemente pressionam as pessoas a investirem rapidamente, alegando que as oportunidades são limitadas ou que os preços vão subir em breve.

- Essa pressão é usada para evitar que as vítimas tenham tempo de investigar ou buscar opiniões de terceiros.

Falta de Registro e Regulação

- Alguns desses crimes financeiros operam fora dos sistemas regulatórios oficiais, o que dificulta a fiscalização e facilita o estelionato.

- Eles podem se apresentar como investimentos “exclusivos” ou “secretos”, afastando-se de regulamentações e auditorias mais rigorosas.

Garantias de Risco Zero

- Os golpistas frequentemente afirmam que o investimento é de “risco zero” ou praticamente seguro.

- Alegações como essas devem ser tratadas com ceticismo, pois todos os investimentos envolvem algum grau de risco.

Falta de Histórico Verificável

- Golpistas podem não fornecer um histórico financeiro verificável ou documentos que comprovem seus sucessos passados.

- Em vez disso, eles podem contar histórias de sucesso fictícias ou se apoiar na falsa reputação de sucesso de pessoas ou empresas famosas.

Uso de Redes Sociais e Influenciadores

- Alguns golpistas recorrem ao uso de redes sociais e influenciadores para promover seus esquemas.

- Eles podem pagar pessoas influentes para divulgar o investimento, aumentando sua credibilidade e alcance.

Como se proteger?

No mundo digital de hoje, proteger seu dinheiro é fundamental. Golpistas estão sempre à espreita, mas você pode evitar cair em golpes financeiros.

Eduque-se sobre crimes financeiros, desconfie de ofertas muito boas para serem verdade, mantenha suas informações pessoais seguras e verifique a autenticidade de sites e e-mails.

Proteja seus dispositivos eletrônicos e nunca faça pagamentos antecipados.

Monitore suas contas regularmente para identificar atividades suspeitas.

Para mais dicas práticas sobre como evitar golpes financeiros e proteger seu dinheiro, confira nosso artigo completo no blog: “Olha o golpe! 06 dicas práticas para você não cair em um”. Proteja-se e garanta tranquilidade financeira! Clique aqui para ler o artigo completo.